Подоходный налог для физлиц в США 2023

- «Австралиец» забыл накормить ястребов. Прогноз от 04.07.2023

- Видеообзор: прогноз по S&P 500, нефти и золоту от 04.07.2023

- Краткосрочный прогноз по нефти, золоту и EURUSD на 04.07.2023

- Краткосрочный прогноз по BTCUSD, XRPUSD и ETHUSD на 04.07.2023

- Евро ждет своего часа. Прогноз от 04.07.2023

- Cisco Systems Inc.: технический анализ 14.06.2023

- NZD/USD: волновой анализ 14.

06.2023

06.2023 - EUR/GBP: анализ индикаторов Ишимоку 14.06.2023

- Краткосрочный прогноз по нефти, золоту и EURUSD на 14.06.2023

- Доллар делает «ястребиную» паузу. Прогноз на 14.06.2023

- Краткосрочный прогноз по BTCUSD, XRPUSD и ETHUSD на 14.06.2023

- «Австралиец» поймал удачу за хвост. Прогноз от 13.06.2023

- Видеообзор: прогноз по S&P 500, нефти и золоту от 13.06.2023

- Краткосрочный прогноз по нефти, золоту и EURUSD на 13.

06.2023

06.2023 - Евро устал разочаровываться. Прогноз на 13.06.2023

USD/CHF

0.8988

+0.08%

USD/JPY

144.34

-0.15%

AUD/USD

0.6657

+0.05%

GBP/USD

1.2696

-0.03%

EUR/USD

1.0846

-0.08%

USD/CAD

1.3288

+0.07%

- Биржевой портал № 1

- Макроэкономическая статистика

- Ставка подоходного налога

- США

Подоходный налог в США

| Показатель | Значение | Период |

|---|---|---|

| Ставка подоходного налога | 37 % | 2023 |

- Ставка подоходного налога

Последние данные по Ставке подоходного налога в США (%)

- График

- История

Какой налог для физлиц в США?

- Подоходный налог для физических лиц в США остался без изменений и составил 37 % в 2023.

Максимальная ставка достигала 39.6 %, а минимальная 35 %.

Максимальная ставка достигала 39.6 %, а минимальная 35 %. - Данные публикует Ежегодно Служба внутренних доходов.

| 37 | 2023 | 03.04.2023 |

| 37 | 2022 | 24.10.2022 |

| 37 | 2021 | 02.06.2021 |

| 37 | 2020 | 11.02.2020 |

| 37 | 2018 | 27.02.2018 |

| 39.6 | 2016 | 11.08.2017 |

39. 6 6 | 2015 | 31.12.2015 |

| 39.6 | 2014 | 31.12.2014 |

История по Ставке подоходного налога по президентам (%)

Ставка подоходного налога в США по президентам

| Имя | Период | Нач. | Кон. | Макс. | Мин. | Изм.% нач/кон. |

|---|---|---|---|---|---|---|

| Дональд Трамп | 20.01.2017 — | 39.6000 | 39.6000 | 39.6000 | 39.6000 | 0.00% |

| Барак Обама | 20.01.2009 — 20.01.2017 | 35.0000 | 39. 6000 6000 | 39.6000 | 35.0000 | 13.14% |

| Джордж Буш Младший | 20.01.2001 — 20.01.2009 | 35.0000 | 35.0000 | 35.0000 | 35.0000 | 0.00% |

1

2

3

4

5

6

7

8

9

10

Налоги в США. Система налогообложения в Америке 2020

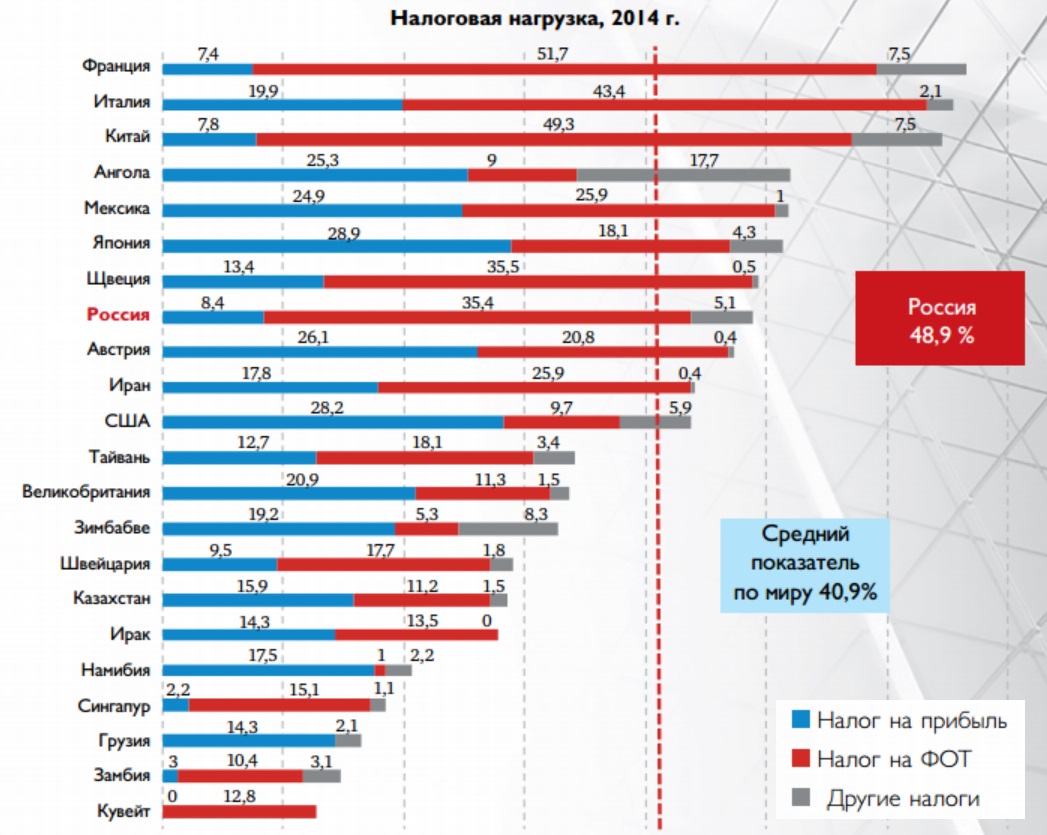

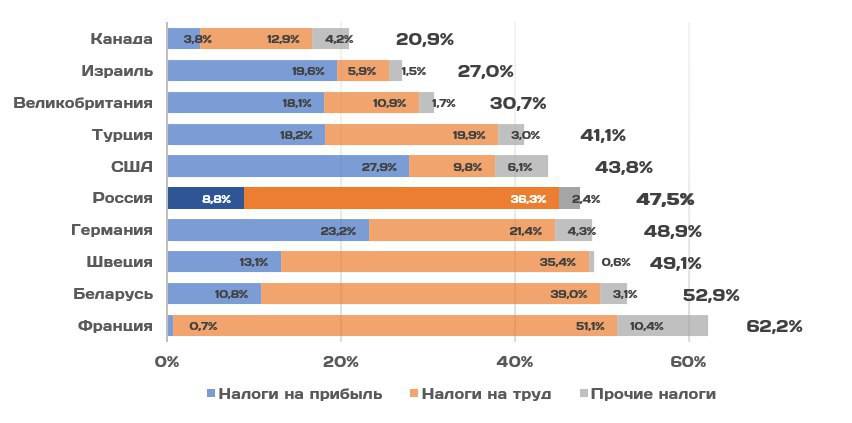

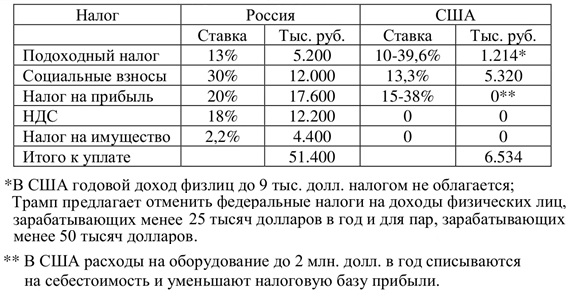

Налоговая система Америки считается одной из самых эффективных в мире. При этом на практике, налогообложение в США является довольно сложным и многогранным процессом. Наряду с доходами, которые облагаются по стандартным ставкам, существуют и доходы, облагаемые дважды (например, дивиденды по акциям), а также доходы, вовсе не подлежащие обложению (доход от покупки ценных бумаг, эмитированных местными органами власти).

Содержание

- Система налогообложения США

- Какие налоги платят фирмы

- Налог на прибыль в США (Corporate Income Tax)

- Налог с продаж (Sales Tax)

- Подоходный налог (Income Tax)

- Отчисления на социальное и медицинское обеспечение

- Налог с лиц, работающих на себя (Self-Employment Tax)

- Налог на дивиденды

- Налоги на недвижимость

- Налог на подарки (Gift Tax)

Система налогообложения в США

Система имеет несколько уровней: федеральный, региональный, местный. Перечень налогов на каждом из них свой, при этом некоторые взимаются параллельно в несколько бюджетов.

Ниже представлены наиболее распространенные виды налогов США:

| На федеральном уровне | На региональном уровне | Города и муниципалитеты |

| На доходы физических лиц | На доходы физических лиц | На прибыль |

| На прибыль | На прибыль | На наследство и дарение |

| Акцизные и таможенные сборы | С продаж | Лицензионные сборы |

| На наследство и дарение | Акцизы | Экологический |

| На прирост капитала | На транспорт | На транспорт |

Отчисления в фонд соц. страхования страхования | На прирост капитала | |

| На недвижимость |

Все уровни госуправления полностью обособлены. Федеральное правительство не вмешивается в налоговые дела штата, региона, муниципалитета. Региональные законодательные органы могут принять решение о введении на подотчетной территории лишь тех налогов, которые не противоречат федеральному законодательству. А местные власти могут устанавливать только разрешенные штатом сборы.

Какие налоги платят фирмы

К основным налогам, уплачиваемым компаниями, относятся:

- корпоративный налог на прибыль;

- налог с продаж;

- налог на недвижимость;

- налог на прирост капитала;

Региональные и местные власти могут взимать налоги на: прирост капитала, на нераспределенную прибыль, на имущество, на добычу полезных ископаемых, экологический и др.

Кроме того, каждая компания, выступающая в качестве работодателя, обязана зарегистрироваться на всех уровнях госуправления и платить отчисления с фонда заработной платы — в региональный и федеральный фонды безработицы.

Разные типы компаний уплачивают в США разные виды налогов, а также имеют право на различные вычеты и льготы. Поэтому, особенно на этапе планирования открытия бизнеса, важно досконально разобраться в механизме налогообложения.

Налог на прибыль в США (Corporate Income Tax)

Корпоративный налог на прибыль, подлежащий к уплате юридическим лицом, напрямую зависит от его организационно-правовой формы.

С точки зрения налогообложения стоит отдельно выделить такие типы компаний как:

- Корпорации, которые бывают в виде C-корпораций и S-корпораций;

- LLC — Limited Liability Company (аналог российского общества с ограниченной ответственностью).

S-Corporation не уплачивает налог на прибыль от своего имени, доходы или убытки деятельности разделены между участниками корпорации, на которых возлагается обязанность по уплате налогов.

С-Corporation уплачивают Corporate Income Tax от своего имени. Федеральный налог для корпораций рассчитывается по ставке 21%. Помимо этого каждый штат может устанавливать собственные ставки: где-то он не взимается вообще (Делавэр), а в Айове составляет 12%.

У корпорации облагаются абсолютно все доходы, что были получены во всех странах мира. Однако из этого правила есть исключения в зависимости от наличия налоговых соглашений США с другими странами.

Базой обложения служит чистая прибыль, которая определяется как разница между всеми поступлениями и суммой разрешенных законодательством расходов, понесенных компанией за отчетный период. При этом в отношении корпораций налог охватывает не только полученную юридическим лицом чистую прибыль, но и распределенную прибыль, т.е. акционеры обязаны также уплатить налог на прибыль с полученных дивидендов.

Механизм корпоративного налогообложения LLC может быть различным: они могут облагаться как корпорация, уплачивая Corporate Income Tax, или как партнерство, распределяя полученный доход между участниками.

Если у Вас возникли вопросы относительно налогооблагаемой базы, ставок, сроков подачи или заполнения налоговой отчетности по Income Tax, обратитесь за помощь к профессиональным налоговым консультантам.

| Компания American Corporate Services, Inc. уже почти 30 лет оказывает различные налоговые услуги. Опытные CPA-специалисты и налоговые адвокаты готовы оказать как консультативную поддержку по отдельным вопросам корпоративного налогообложения, так и взять на себя весь комплекс работ по минимизации налогообложения и заполнению налоговой декларации. |

Налог с продаж (Sales Tax)

В 2019 году Sale Tax присутствовал в 38 штатах. Максимальный размер ставки составлял 10,02%, 5 штатов вовсе его не взимали (Аляска, Орегон, Делавер, Монтана, Нью-Хемпшир).

Налог с продаж в США, представляющий аналог российского НДС, существует на региональном и местном уровнях. Плательщиком является покупатель товара, но перечисляет в бюджет Sale Tax продавец товара.

Широкий перечень товаров освобожден от налогообложения: рецептурные лекарственные средства, продукты питания, сельскохозяйственные товары и т.д.

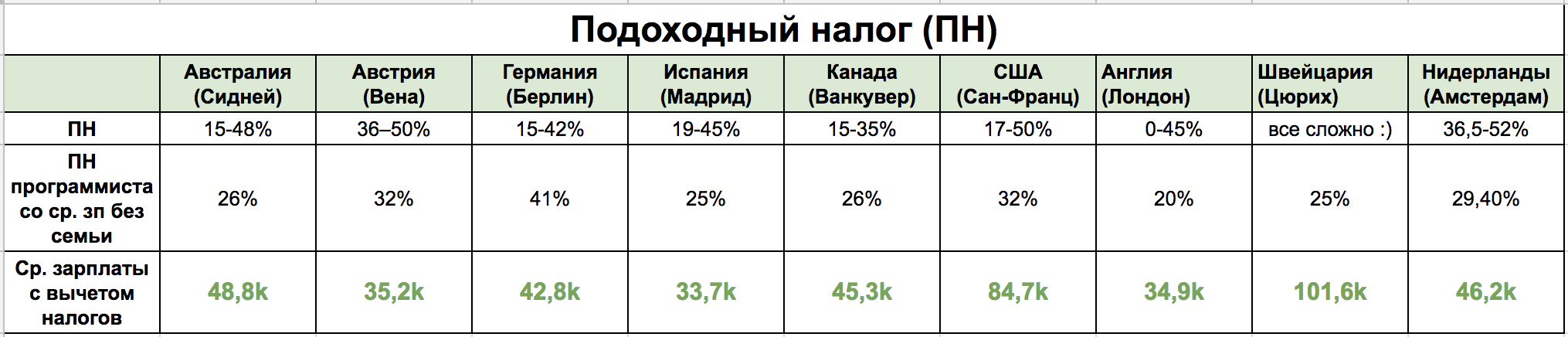

Подоходный налог (Income Tax)

Любые доходы физического лица подлежат налогообложению. Подоходный налог в Америке (Income Tax) охватывает доходы:

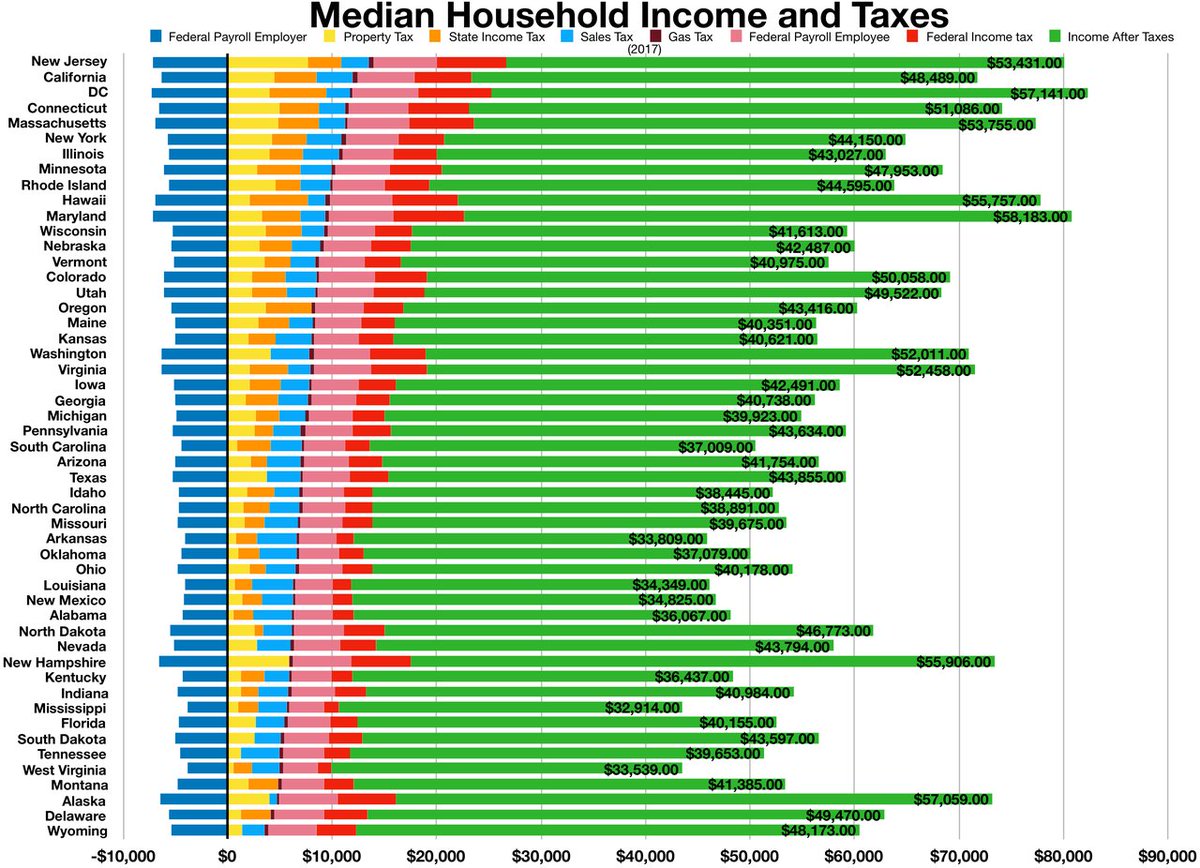

В 43 штатах имеется Income Tax с физических лиц. Максимальная ставка достигает 13,3% (в Калифорнии), минимальная находится на уровне 2,9% (в Северной Дакоте).

Связанные с трудоустройством (зарплата, премии, компенсационные выплаты, бонусы),

От владения капиталом и имуществом (проценты, дивиденды, аренда),

Связанные с приростом капитала (при продаже недвижимости, земельных участков, корпоративных прав),

Самозанятых лиц (при самостоятельной предпринимательской деятельности).

Налогооблагаемая база корректируется на сумму разрешенных вычетов и льгот (затраты на повышение квалификации, на медицинское обслуживание, в связи с переездом в новую местность, расходы на благотворительность, зачёт для престарелых лиц и инвалидов и др. )

)

После этого следует определение необлагаемого минимума. Он зависит от семейного (социального) статуса плательщика (например, холостой резидент или состоящий в браке, общая декларация от супругов или две отдельные, вдова (вдовец) с ребенком, основной кормилец семьи и т.д.). Так, для одиноких лиц до 65 лет такой минимум равен 12,2 тыс. дол. в год; для супругов, которые совместно подают декларацию, это уже 24,4 тыс. дол. и т.д.

Далее определяется ставка (на федеральном уровне она является прогрессивной). Например, для неженатого молодого человека с доходом в 75000 долларов налог на доход в США будет высчитываться по ставке в 22%.

Income Tax можно уплачивать двумя способами: работодатель удерживает его сумму до выплаты зарплаты или работник получает полную зарплату, а налог платит сам в течение года.

Отчисления на социальное и медицинское обеспечение

Кроме подоходного налога с заработной платы все резиденты уплачивают:

Social Security Tax, полная ставка которого составляет 12,4% от фонда заработной платы, он перечисляется в социальный фонд;

Medicare, полная ставка которого составляет 2,9% от фонда заработной платы, он перечисляется в медицинский фонд.

Половину этих отчислений (6,2% Social Security Tax и 1,45% Medicare) уплачивает работодатель, оставшуюся половину – сам работник.

При этом существует ряд особенностей при исчислении данных платежей. Например, работодатели обязаны удерживать и перечислять дополнительный налог на медицинскую помощь в размере 0,9%, если заработная плата работника в течение календарного года превышает 200 тыс. долларов.

В 2020 году базовый лимит заработной платы составляет $137700.

При расчете Social Security Tax надо иметь в виду существование базового лимита заработной платы. Это максимальная сумма, которая облагается налогом за текущий год. Это означает, что вся сумма зарплаты сверх этой цифры не подлежит обложению социальным налогом.

С одной стороны, никому не хочется уплачивать излишнюю сумму налогов, с другой стороны, недоплата грозит серьезными последствиями, в том числе уголовными. Поэтому все применяемые вычеты и льготы должны быть законодательно обоснованы и выверены.

| Лицензированные налоговые специалисты American Corporate Services готовы предоставить персональные консультации обладателям сложных зачетов и вычетов, людям, не владеющим английским языком, а также всем, кто сомневается в правильности заполнения налоговой декларации. Мы окажем помощь в составлении отчетности, рассчитаем сумму к уплате и поможем легально минимизировать налоги в США. |

Налог с лиц, работающих на себя (Self-Employment Tax)

Налог на самозанятость — это налог на социальное обеспечение и медицинскую помощь, уплачиваемый работающими не по найму лицами. Сюда относятся фрилансеры, владельцы мелкого бизнеса, независимые подрядчики.

Каждый работающий не по найму человек, заработная плата которого превышает 400 долларов, должен уплачивать Self-Employment Tax.

Главными составляющими являются отчисления на социальное обеспечение (Social Security) и программу Medicare. Общая ставка составляет — 15,3% (из них — 12,4% идет в фонд социального обеспечения и 2,9% — в фонд программы «Медикеэ»).

Общая ставка составляет — 15,3% (из них — 12,4% идет в фонд социального обеспечения и 2,9% — в фонд программы «Медикеэ»).

Налог на дивиденды

Дивиденды, полученные в США, подлежат налогообложению. Они могут облагаться в рамках декларации по Income Tax, т.е. как часть дохода. Налоговая ставка составляет до 37% в зависимости от общей суммы валового дохода и от семейного статуса налогоплательщика.

Однако есть вариант налогообложения дивидендов по пониженным ставкам. Это возможно только в случаях, когда речь идет о квалифицированных дивидендах (сюда относятся, например, дивиденды компаний, акции которых свободно обращаются на крупных американских биржах). Ставка налога составит 0, 15 или 20% в зависимости от размера дохода.

Отдельно стоит рассмотреть ситуацию, когда дивиденды выплачиваются не в традиционной форме (в виде денежных средств), а путем дополнительного выпуска акций. В таком случае у акционера есть два пути: продать дополнительные акции или оставить их в расчете на рост котировок. При продаже нужно будет уплатить налог на доход или на прирост активов. А вот в случае, если акции будут присоединены к портфелю ценных бумаг, они не будут облагаться вовсе.

При продаже нужно будет уплатить налог на доход или на прирост активов. А вот в случае, если акции будут присоединены к портфелю ценных бумаг, они не будут облагаться вовсе.

Налоги на недвижимость

Налог на недвижимость в США предусмотрен на уровне штатов и местных муниципалитетов. Говоря о налогах на недвижимое имущество, часто подразумевают несколько связанных между собой налогов.

Property Transfer Tax платит продавец после передачи покупателю документов на владение собственностью. Сумма исчисляется по оценочной стоимости продаваемого имущества.

Property Tax уплачивают ежегодно на всё недвижимое имущество (в том числе земельные участки), находящееся во владении. Каждый штат сам определяет его ставку.

Capital Gain Tax — фактически, это налог на прирост капитала, но он напрямую связан с недвижимостью. Уплачивается при продаже имущества, налогооблагаемой базой является разница между ценой недвижимого объекта при его покупке и ценой последующей продажи.

Отдельно стоит недвижимость, получаемая в порядке наследования или дарения. В этом случае ставки зависят не только от оценочной стоимости, но и от степени родства лиц, между которыми переходит право собственности на имущество.

В США существует огромное количество различных форм отчетности и налоговых деклараций, касающихся владения недвижимостью или перехода права собственности на нее. Ставки этих налогов весьма отличаются от штата к штату.

| Налоговые эксперты American Corporate Services готовы проконсультировать Вас по вопросам правильности заполнения или взять на себя составление всех необходимых деклараций по налогам на недвижимость, обеспечив полное соответствие требованиям IRS. |

Налог на подарки (Gift Tax)

Безвозмездная передача имущества (денежные средства, акции, доли в компании, недвижимость) может облагаться налогом на подарки.

Ставка может доходить до 40%. Однако в подавляющем большинстве случаев платить налог на дарение не придется. Главное – правильно воспользоваться льготами, предусмотренными налоговым законодательством. Ежегодный необлагаемый минимум составляет 15 тыс. долларов. Т.е. на эту сумму человек в течение года может делать подарки совершенно любому лицу.

Однако в подавляющем большинстве случаев платить налог на дарение не придется. Главное – правильно воспользоваться льготами, предусмотренными налоговым законодательством. Ежегодный необлагаемый минимум составляет 15 тыс. долларов. Т.е. на эту сумму человек в течение года может делать подарки совершенно любому лицу.

Но даже если подарок одному лицу составит более этой суммы, это совсем не значит, что налог надо будет уплачивать. Законодательством предусмотрен еще одна необлагаемая сумма в течение всей жизни – 11,4 млн. долларов (по состоянию на 2019 год). Поэтому на подаренные, к примеру, 50 тыс. долларов надо будет заполнить декларацию, но превышение в 35 тыс. долларов может пойти в зачет в пожизненный лимит.

Минимизация налогообложения в США возможна лишь в случае досконального знания законодательства, а также его правоприменительной практики. Именно поэтому в Америке широко распространено налоговое консультирование. Не стоит пренебрегать консультацией налогового адвоката, особенно на этапе планирования переезда в Соединенные Штаты или открытия бизнеса в этой стране.

Данная статья носит исключительно ознакомительную цель и не является консультацией по индивидуальным вопросам. Для реализации конкретных решений предлагаем обратиться к нашим опытным налоговым адвокатам и CPA.

Налог на пособие по безработице, Администрация по трудоустройству и обучению (ETA)

Налоги на страхование по безработице

Страхование по безработице (UI) — это федерально-государственная программа, совместно финансируемая за счет федеральных и штатных налогов на заработную плату работодателей (федеральный налог/налог штата). Как правило, работодатели должны платить как государственный, так и федеральный налоги на безработицу, если: (1) они выплачивают работникам заработную плату в размере 1500 долларов или более в любом квартале календарного года; или (2) у них был хотя бы один сотрудник в любой день недели в течение 20 недель в календарном году, независимо от того, были ли недели подряд. Тем не менее, законы некоторых штатов отличаются от федеральных законов, и работодатели должны связаться со своими кадровыми агентствами штата, чтобы узнать точные требования. Щелкните здесь, чтобы получить ссылки на состояние.

Щелкните здесь, чтобы получить ссылки на состояние.

Федеральный закон о налоге на безработицу

Федеральный закон о налоге на безработицу (FUTA) уполномочивает налоговую службу (IRS) взимать федеральный налог с работодателей, используемый для финансирования государственных агентств по трудоустройству. Работодатели платят этот налог ежегодно, заполняя форму IRS 940. FUTA покрывает расходы на администрирование программ UI и Job Service во всех штатах. Кроме того, FUTA оплачивает половину стоимости расширенных пособий по безработице (в периоды высокой безработицы) и предусматривает фонд, из которого штаты могут заимствовать средства, если это необходимо, для выплаты пособий. Нажмите здесь для формы IRS 940 (http://www.irs.gov/pub/irs-pdf/f940.pdf) и Приложение 940 A (http://www.irs.gov/pub/irs-pdf/f940sa.pdf) для года FUTA. Федеральные налоги на безработицу за 2012 год. Новые формы были обновлены, чтобы включить последнюю информацию для штатов с кредитными скидками на 2012 год FUTA.

Федеральная налоговая ставка

Налоги FUTA рассчитываются путем умножения 6,0% на налогооблагаемую заработную плату работодателя. Налогооблагаемая база заработной платы – это первые 7000 долларов, выплаченные в качестве заработной платы каждому работнику в течение календарного года. Работодатели, своевременно уплачивающие государственные налоги по безработице, получают компенсацию в размере до 5,4% независимо от ставки налога, уплачиваемого государству. Ставка налога FUTA для работодателей в штатах, не подпадающих под действие кредита FUTA, обычно составляет 0,6% (6,0% — 5,4%), при максимальном налоге FUTA в размере 42,00 долларов США на одного работника в год (0,006 X 7 000 долларов США = 42,00 долларов США).

Государственный налог на пособие по безработице

Законодательство штата определяет индивидуальные ставки налога штата на страхование по безработице. Для получения таблицы текущих налоговых ставок и информации о налогооблагаемой базовой заработной плате для отдельных штатов щелкните здесь https://oui. doleta.gov/unemploy/statelaws.asp и выберите «Важные положения законов штата о безработице».

doleta.gov/unemploy/statelaws.asp и выберите «Важные положения законов штата о безработице».

Налог штата по безработице, уплачиваемый государственным агентствам по трудоустройству, используется исключительно для выплаты пособий имеющим на это право безработным.

Неправильная классификация работника

Неправильная классификация работника происходит, когда работодатель ошибочно классифицирует работника как неслужащего. Следовательно, работодатели не перечисляют соответствующую сумму федеральных и государственных налогов на занятость, а работники могут не получать страховых пособий по безработице или надлежащей защиты, предоставляемой им как наемным работникам в соответствии с Законом о справедливых трудовых стандартах. Неправильная классификация может быть результатом неправильного толкования правил или намеренного игнорирования закона.

Правила, определяющие классификацию при приеме на работу на федеральном уровне, следуют общему праву. Для IRS факты, свидетельствующие о степени контроля и независимости, делятся на три категории:

- Поведенческий : Контролирует ли компания или имеет ли право контролировать то, что делает работник и как работник выполняет свою работу?

- Финансовый : Контролируются ли деловые аспекты работы работника плательщиком?

- Тип отношений : Существуют ли письменные контракты или льготы для сотрудников, такие как пенсионный план, страхование, отпускные и т.

д.? Будут ли отношения продолжаться и является ли выполняемая работа ключевым аспектом бизнеса?

д.? Будут ли отношения продолжаться и является ли выполняемая работа ключевым аспектом бизнеса?

Эти факторы оцениваются по форме IRS SS-8 (http://www.irs.gov/pub/irs-pdf/fss8.pdf), которую работодатели и работники могут подать в IRS, чтобы запросить определение статуса работника для целей федеральных налогов на занятость и удержания подоходного налога. Государственные агентства по страхованию от безработицы используют свои собственные правила, чтобы определить, следует ли классифицировать деятельность как занятость для целей штата по безработице. Щелкните здесь, чтобы получить ссылки на состояние.

Страхование домашних работодателей

Работодатели домашней прислуги должны платить государственные и федеральные налоги на безработицу, если они выплачивают наличными заработную плату домашним работникам на общую сумму 1000 долларов или более в любом календарном квартале текущего или предыдущего года. Домашний работник – это работник, выполняющий бытовые услуги в частном доме. Примерами домашних работников являются: няни, сиделки, уборщики, водители, няни, санитарки, дворники и частные медсестры.

Примерами домашних работников являются: няни, сиделки, уборщики, водители, няни, санитарки, дворники и частные медсестры.

Работодатели сельскохозяйственных служащих

Работодатели должны платить федеральные налоги по безработице, если: (1) они выплачивают работникам заработную плату в размере 20 000 долларов или более в любом календарном квартале; или (2) в каждой из 20 разных календарных недель в текущем или предыдущем календарном году был по крайней мере 1 день, когда у них было 10 или более сотрудников, выполняющих сельскохозяйственные работы. 20 недель не обязательно должны быть последовательными, и это не должны быть одни и те же 10 сотрудников, и все сотрудники не должны работать в одно и то же время дня.

Как правило, работодатели в сельском хозяйстве также облагаются налогом штата по безработице, и работодатели должны связаться со своими государственными кадровыми агентствами, чтобы узнать точные требования.

Инструменты расчета заработной платы, налоговые ставки и ресурсы · PaycheckCity

Темы

Пусть PaycheckCity станет вашим надежным источником информации о федеральных, государственных и местных налогах.

На этой странице вы найдете подробное руководство по федеральному подоходному налогу, федеральному налогу на заработную плату и форме федерального удержания. Вы также можете выбрать штат, чтобы просмотреть налоговые ставки штата, налоговые формы штата и калькуляторы зарплаты штата.

Часто задаваемые вопросы

Что такое подоходный налог?

Поскольку правительство не может работать без доходов, подоходный налог взимается с физических и юридических лиц. Ставка налога обычно зависит от того, сколько денег вы зарабатываете за год.

В чем разница между федеральным подоходным налогом и подоходным налогом штата?

Правила федерального подоходного налога регулируются Налоговой службой (IRS) и одинаковы на всей территории США, тогда как каждый штат устанавливает свои собственные правила подоходного налога. Чтобы узнать о подоходном налоге в вашем штате, выберите свой штат здесь.

В чем разница между подоходным налогом и налогом на заработную плату?

Подоходный налог относится к федеральным, государственным и местным налогам на доход работника, уплачиваемым работником. Налоги на заработную плату относятся к налогам на заработную плату и заработную плату работников, уплачиваемых как работниками, так и работодателями.

Федеральный подоходный налог

Обновлено в апреле 2023 г.

Калькуляторы федеральных зарплат

Рассчитайте свою чистую заработную плату или заработную плату, введя информацию о своей заработной плате и федеральную информацию W4.

- Федеральная регулярная формула удержания налога

- Федеральная дополнительная формула удержания налога

- 401k

- Посмотреть другие калькуляторы

Наверх

9000 4

Последние данные о заработной плате

Налог на заработную плату и подоходный налог

3 Уровни подоходного налога и их значение

Что такое налог на самозанятость?

Подоходный налог штата

Некоторые штаты и местные органы власти установили свои собственные налоговые ставки, удерживаемые с заработной платы.

06.2023

06.2023

Leave a Reply